4月迎来开门红,A股放量反弹,人工智能继续挑起大旗,对于4月的行情,机构看待的呢?据统计,已有国泰君安等30余家券商公布了3月份金股组合和策略,

一、4月金股出炉,市场分歧增加,爱美客最受机构看好

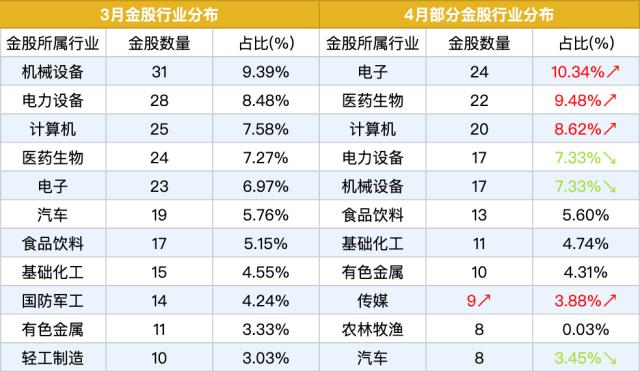

1.人工智能、医药生物行业关注度被动上升,基建、汽车行业关注度下降明显

截止发稿,31家券商共计推荐了334只金股,从行业来看,电子行业板块是4月机构人气最高的板块,占比超1成,属于人工智能板块中最早出业绩的行业,其次是医药生物、计算机、电力设备、机械设备等热门赛道。

值得注意的是,对此3、4月金股行业分布,机械设备、电力设备、汽车和轻工制造行业的金股数量和占比出现比较大的降幅,传媒行业的金股数量和占比则出现比较明显的增长。这个现象对应着中特估/基建、新能源下行,人工智能,尤其是传媒/游戏上行。

从各家券商推荐的金股标的集中度来看,300多只金股中,有50只金股同时被2家及以上的机构共同推荐,较上个月更为分散,意味着市场分歧的增加。其中爱美客、腾讯控股、金山办公成为4月券商人气最高的个股。

爱美客受益于医美终端需求持续旺盛,供给推动需求逻辑不变,预计今年将继续加大新品推出力度,一季度整体经营回暖。

腾讯核心业务表现稳健:游戏业务趋势向好,表现好于行业整体,海外占比创下新高;视频号表现强势,驱动广告业务显著修复,广告生态的交易转化持续强化;重点领域持续投入,降本增效已显成效,毛利率改善显著;费用端优化显著,Non-IFRS归母净利润重回较高速增长。腾讯估值仍处于相对低位,有望持续得到修复,业绩成长确定性高,具备长期投资价值。

金山办公深度受益于我国办公软件数字化与国产化,大模型用于办公场景能极大程度上提高效率,从长期视角能显著提升用户付费意愿,降低价格敏感性,极大程度上打开公司长期空间。

二、复盘券商3月金股成绩,极致分化,金山办公蝉联“金股王”

回看3月热门金股表现,东方财富以8.59%取得3月金股组合冠军,金股池中吉宏股份(行情002803,诊股)3月区间涨幅30%贡献了大多数收益,其次是国盛证券和国联证券(行情601456,诊股)金股组合收益率分别为7.77%和5.28%。收益垫底的是山西证券(行情002500,诊股)金股组合收益-8.9%,组合中的欧克科技(行情001223,诊股)、山西焦炭3月区间跌幅均超过15%。

36家券商的2月金股组合平均收益为-1.13%,收益中位数-2.16%,其中有15家金股组合取得正收益,表现相交2月更为分化,这也与3月份极端分化行情有关。

3月份三大指数分化较为严重,沪指冲高回落震荡,深成指、创业板指V字形探底回升,中特估概念随着通信运营商年报出炉偃旗息鼓,人工智能主线一家独大,TMT产业成交额一度占到全市场的一半,与以宁德时代为首的电新概念板块走出极端背离的分化行情。

因此,3月收益较高的组合大多是重仓了市场唯一主线人工智能延伸出来的计算机、电子、传媒等TMT产业板块。从个股看,金山办公再次夺得“金股王”,3月区间涨幅高达62.54%,由招商和中泰两家券商共同推荐,此前金山办公以36.12%收益获得2月“金股王”称号。在数字经济横扫A股的背景下,直接对标微软办公软件的金山办公成了各方资金都一致看好的当红炸子鸡。

三、4月行情怎么走?机构这样看

目前有多家机构认为,A股4月行情有望迎来“小阳春”行情,做多窗口或开启。

华西证券认为,展望4月,国内外流动性环境均有利于A股。海外方面,银行业风险暴露后美联储货币紧缩已步入尾声,美债收益率和美元指数持续回落有利于全球资金流入新兴市场,中国权益资产在这个过程中更为受益。 国内方面,通胀压力不大,内需驱动国内经济平稳复苏,出口承压背景下政策仍将呵护流动性合理充裕,A股有望演绎震荡中攀升的“小阳春”行情。

中信证券表示全年第二个关键做多窗口料将在4月开启,A股一季度分别经历了价值、成长和主题的明显估值修复,成长类表现亮眼;展望二季度,全球流动性和国内基本面两大拐点已基本确立,并将在4月得到宏观数据和A股财报两个层面的验证,叠加外部金融风险与地缘扰动明显改善,预计A股全年第二个关键做多窗口料将在4月开启,财报业绩驱动将取代主题炒作,成为阶段性主线,而作为年度主线的数字经济产业和全球流动性拐点相关板块将分化或轮动。

配置方面,机构普遍建议重点关注一带一路和人工智能主题,中长期仍看好消费复苏。

中金公司认为,经济企稳将助力信心回升,建议继续关注经济修复主线,如泛消费板块中的食品饮料、家电家居、医药等;成长板块方面建议重点关注高端制造;主题方面关注“一带一路”、国企估值重塑和数字经济等领域。

平安证券认为,当前国内外市场环境均有边际改善,A股指数层面向上仍有空间。结构上看,数字科技仍是投资主线,短期虽有交易拥挤带来的波动放大,但在全球AI热潮和国内数字化转型背景下,TMT板块以及向高端制造板块扩散的机会值得持续关注。

中信保诚基金认为,基建投资的资金面和地方政府积极性在今年或有望改善,实物工作量可能加速落地。从数据跟踪看,部分中微观指标显示今年需求持续修复,基建高增速可期。

中欧基金认为,预计复苏仍是中国经济中长期的趋势,市场将展现出更多结构性机会。短期可关注竣工链与消费复苏中的传媒娱乐、线下医疗、白酒等;中期可关注经济复苏趋势确立后“顺周期”板块的整体机会;长期可关注数字化对生产力的提升,重点关注计算机、互联网和传媒等行业。

浦银安盛基金认为,从中长期来看,经济回暖带动消费复苏的趋势并未改变,但当前市场已经不再是由相对乐观的复苏预期推动,将更看重相关行业与个股能否兑现业绩增长。而在消费复苏的主线之外,大众消费品和新消费行业有望成为今年消费投资的新亮点,特别是其中具备较低PEG指标的个股更是值得关注的重点。2